Kennen Sie den Status Ihrer Altersvorsorge und Ihren Handlungsbedarf bis zum Renteneintritt?

Früher oder später stellt sich wohl jeder einmal die Frage, wie sieht voraussichtlich die eigene finanzielle Situation im Alter aus?

Die meisten Menschen haben bis dahin zusätzlich zu den gesetzlichen Rentenansprüchen hier und da Kapital angespart, eine Rentenversicherung abgeschlossen oder vom Arbeitgeber eine Zusage auf betriebliche Altersversorgung (bAV) erhalten. Vielleicht besteht auch abbezahltes Wohneigentum - selbst bewohnt oder vermietet.

Das sind alles richtige und wichtige Bausteine einer eigenen Altersvorsorge. Aber reichen die Maßnahmen, für ein wünschenswertes Leben im Alter aus? Bei näherem Hinschauen wird oft deutlich, dass die bisherigen Maßnahmen ganz unterschiedlich strukturiert und nicht aufeinander abgestimmt sind:

- Angespartes Kapital steht regelmäßigen Rentenleistungen gegenüber.

- Leistungen aus den verschiedenen Bausteinen erfolgen zu ganz unterschiedlichen Zeitpunkten.

- Die Leistungshöhen - insbesondere der gesetzlichen Rente - sind abhängig von einem früheren oder späteren Renteneintritt.

Darüber hinaus sind Antworten auf Fragen zu finden

- Wie hoch ist der finanzielle Bedarf im Alter unter Berücksichtigung von Inflation bis zum Renteneintritt?

- Was bleibt vom Brutto-Renteneinkommen im Alter netto nach Steuern und Kranken- und Pflegeversicherungsbeiträgen übrig?

- Wie entwickelt sich eigentlich die Kaufkraft der Rentenzahlungen über lange Zeiträume während der Rente (und welche realistische Lebenserwartung muss ich eigentlich berücksichtigen)?

Auf all diese Themen und Fragestellungen gibt die Altersvorsorgeplanung bzw. Ruhestandsplanung fundierte Antworten.

Die Antworten sind zu entwicklen auf Basis ...

- Ihrer individuellen Ziele und individuellen Situation

- finanzmathematischer Berechnungen sowie

- der Anwendung geltender steuer- und sozialversicherungsrechtlicher Bestimmungen.

Achtung: Mit Papier, Bleistift und Taschenrechner oder einfachen Excel-Berechnungen kommt man hier nicht ansatzweise zu den erforderlichen Erkenntnissen.

Altersvorsorgeplanung eines Ehepaars anhand eines Beispiels

Schauen wir uns anhand eines fiktiven Beispiels die Altervorsorgeplanung eines Ehepaars in 5 Schritten detaillierter an:

- Geeignete Planungsparameter festlegen, z.B. gewünschtes Renteneintrittsalter und Rentenhöhe, Inflationsdaten, Kapitalrenditen

- Bisherige Altersvorsorgemaßnahmen, Kapitalanlagen und sonstige Einkünfte oder Verbindlichkeiten erheben

- Brutto-Rentenzahlungen und Nettorenten während der Rentenphase auf Basis des Status Quo ermitteln und mögliche Rentenlücken identifizieren

- Unterschiedliche Maßnahmen zur Schließung von Rentenlücken kalkulieren und die optimalen erkennen

- Gewünschte und realistische Renten nach zusätzlichen Maßnahmen im Zeitverlauf gegenüberstellen

Schritt 1: Die Planungsgrundlagen festlegen

Der finanzielle Bedarf kann aus den aktuellen Haushaltsdaten abgeleitet werden:

- Welche Aufwände fallen für die allgemeine Lebensführung, Wohnen, Hobbys und Urlaub an?

- Welche derzeitigen Aufwände - z.B. Hypothekentilgungen oder Unterhaltsleistungen - entfallen im Alter?

- Daraus ergibt sich der Finanzbedarf im Alter netto nach heutiger Kaufkraft.

Für ein Planungsszenario wird der gewünschte Renteneintrittszeitpunkt festgelegt sowie sinnvolle Annahmen zur Kaufkraftentwicklung und individuellen Lebenserwartung getroffen.

Im Beispiel wünschen sich beide Ehepartner netto nach Steuern ein Einkommen von jeweils 1.500 EUR, in Summe 3.000 EUR für den Haushalt. Und obwohl sich das nicht unbedingt sehr hoch anfühlt, liegt der Betrag bereits deutlich höher als das derzeitige Nettoeinkommen eines durchschnittlichen Rentnerhaushalts.

Schritt 2: Die bisherigen Altersvorsorgemassnahmen erfassen

Die jährlichen Renteninformationen der Deutschen Rentenversicherung oder vergleichbarer Versorgungswerke sowie die Standmitteilungen der Lebensversicherer werden hier zusammen mit den aktuellen Werten vorhandener Kapitalanlagen erfasst.

Nicht zu vergessen sind gegebenenfalls bestehende laufende Verbindlichkeiten aus Krediten oder ähnliche Zahlungsverpflichtungen.

Beispielhaft sehen wir im Folgendenden die Vorsorgemaßnahme der Ehefrau Maxi Muster.

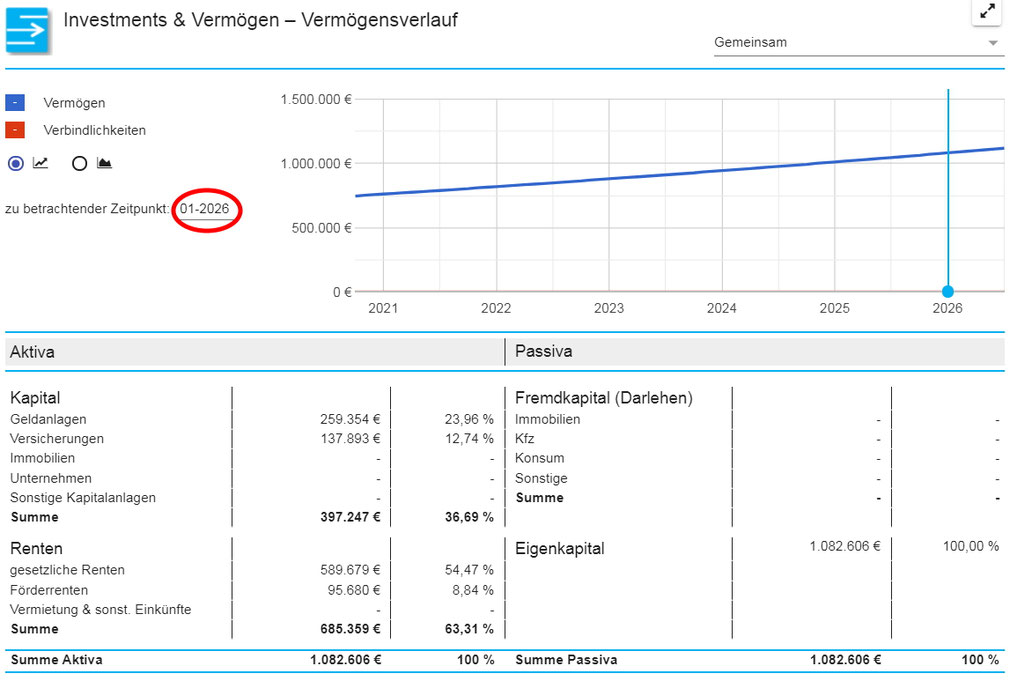

Wenn für beide Ehepartner die Daten erfasst sind, ergibt sich daraus die Vermögensbilanz bestehender Vorsorgemaßnahmen aktuell und zu unterschiedlichen Zeitpunkten in der Zukunft, in der folgenden Übersicht bespielhaft für das Paar gemeinsam dargestellt:

Anhand der Schätzwerte für die Entwicklung von gesetzlicher Rente und Kapitalanlagen kann eine Hochrechnung der Vermögensbilanz für jeden beliebigen Zeitpunkt, z.B. zum vorgezogenen Renteneintritte erfolgen. Im folgenden Beispiel zum Januar 2026:

Schritt 3: Den Status Quo auf die Rentenphase hochrechnen

Nun müssen die vorhandenen Rentenansprüche und die zu unterschiedlichen Zeitpunkten verfügbaren Kapitalleistungen auf den vorgesehenen Renteneintrittszeitpunkt konsolidiert und ab dann als monatliche Rentenzahlungen berechnet werden.

Kapitalvermögen werden in Form von Auszahlungsplänen über die gesamte Rentenphase liquidiert. Zusammen mit gesetzlichen Rentenansprüchen und den Rentenzahlungen privater und betrieblicher Vorsorge sowie aus regelmäßigen weiteren Einkünften (z.B. Mieteinnahmen) ergeben sich daraus die Brutto-Erträge über die Rentenbezugszeit. Die Auszahlungen sind steigend zu planen, um die Inflation während der Rente auszugleichen.

Die Wahl des Renteneintrittszeitpunkts hat massiven Einfluss auf die Rentenzahlungshöhe.

1. Für die gesetzliche Rente ist vom Gesetzgeber und ähnlich auch von vielen Versorgungswerken ein Renteneintrittsalter von 67 Jahren vorgegeben worden:

- Für jeden Monat früheren Renteneintritt werden 0,3 % vom erreichten Rentenanspruch abgezogen

- Darüber hinaus fehlen aber auch die noch zu erwerbenden Rentenpunkte zwischen früherem Renteneintritt und gesetzlichem Renteneintittsalter

2. Je länger die sonstigen Kapitalanlagen sich mit Zinseszins entwickeln, desto höher der endfällige Kapitalbetrag.

Von der Bruttorente werden anschließend Einkommenssteuer sowie Kranken- und Pflegeversicherungsbeiträge abgezogen. Daraus ergibt sich dann die Nettorente.

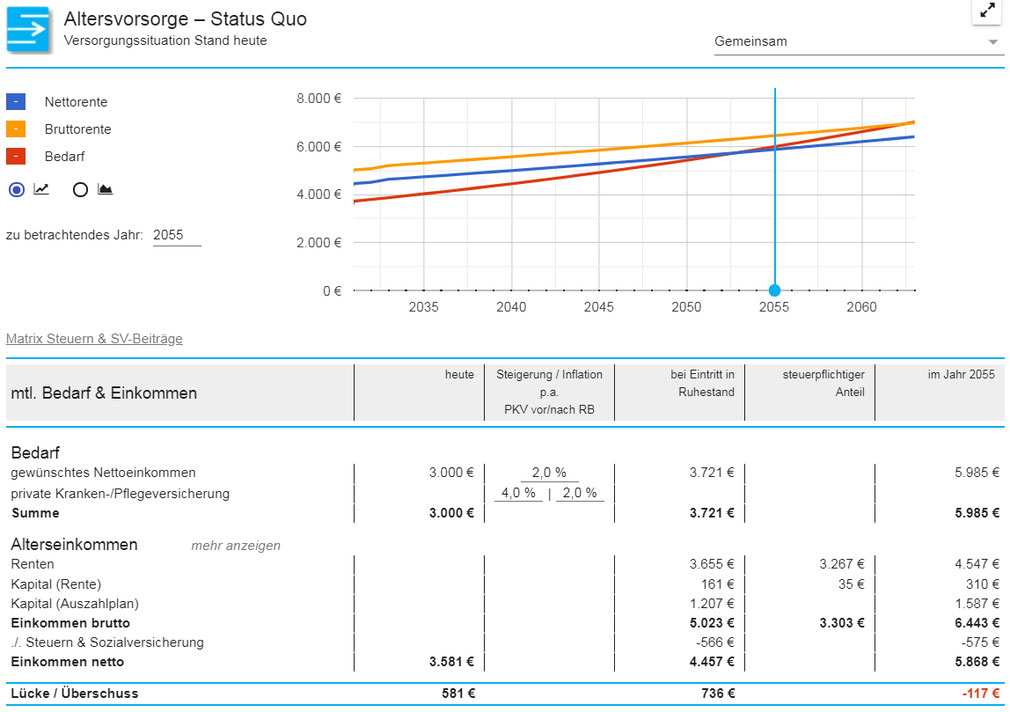

Der Nettorente wird die gewünschte Rente inflationiert gegenübergestellt.

Liegt der Finanzbedarf zu Rentenbeginn oder in einem Jahr während der Rentenlaufzeit über den Nettorenten besteht Handlungsbedarf. Entweder muss die gewünschte Rente im Alter gesenkt oder zusätzliche Altersvorsorge betrieben werden.

Im nachfolgenden Beispiel ergibt sich ab dem Jahr 2053 eine Finanzlücke, d.h. der Finanzbedarf ist höher als die Nettorente in der gemeinsamen Versorgung des Ehepaars.

Im Jahr 2055 beträgt diese gemeinsame Lücke des Ehepaars monatlich 117 EUR und vergrößert sich weiter von Jahr zu Jahr.

Da die gewünschte Nettorente des Ehepaars bereits zurückhaltend angesetzt wurde und daher nicht abgesenkt werden soll, bleibt nur die Alternative zusätzlicher Altersvorsorgemaßnahmen.

Anhand der Lücke wird also anschließend ermittelt, welche zusätzlichen Altersvorsorgemaßnahmen zur vollständigen Deckung des Finanzbedarfs erforderlich sind, und zwar in den Gestaltungsdimensionen ...

- als Einmalbeitrag oder laufende Sparrate oder als Kombination

- ab sofort oder z.B. erst in 5 Jahren.

Im folgenden Beispiel ist die Rechnung für die Ehefrau Maxi Mustermann zum Renteneintritt mit 63 Jahren in 2031 dargestellt.

Je später die Lücke mit zusätzlichen Vorsorgemaßnahmen geschlossen wird, desto höher ist der Aufwand, aufgrund des geringeren Zinseszinseffekts.

Schritt 4: Die optimale Altersvorsorgemassnahme in der Netto-Wirkung ermitteln

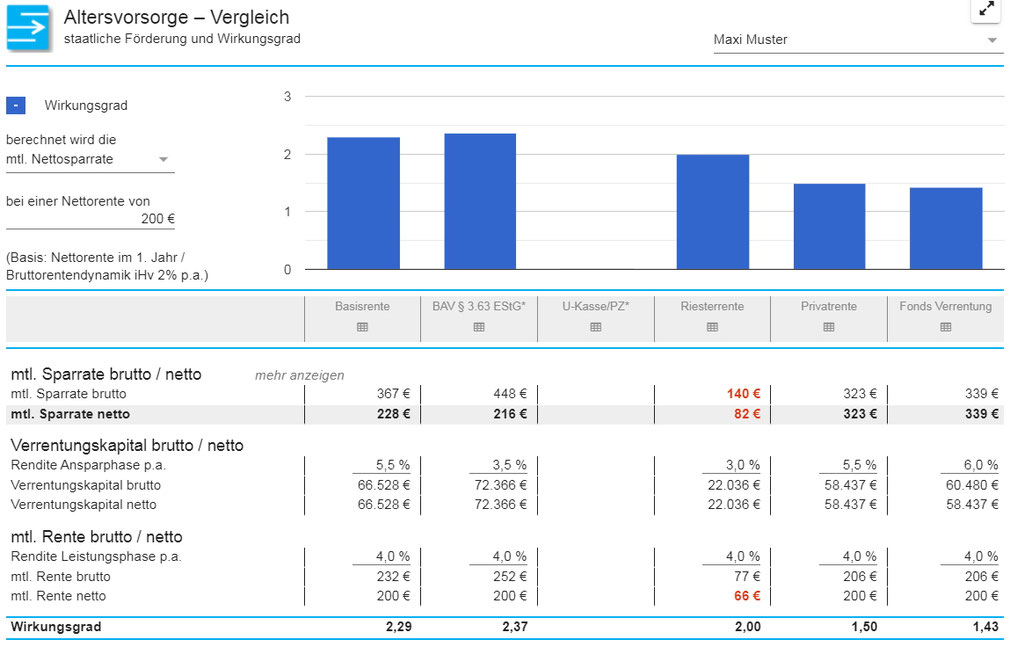

Anhand eines Steuer- und Sozialversicherungsvergleichs kann die Vorteilhaftigkeit unterschiedlicher Altersvorsorgemaßnahmen in der Brutto/Netto-Sicht beurteilt werden. Als mögliche Altervorsorgekategorien werden Fonds/Aktien, Privatrenten oder staatlich geförderte Altersvorsorgeprodukte betrachtet.

Unter realistischen Annahmen zur Verfügbarkeit und Rendite der jeweiligen Altersvorsorgekategorien wird ein optimaler Mix zusätzlicher Altersvorsorgemaßnahmen vorgeschlagen.

- Privatrente und das Fondsdepot haben einen niedrigen Wirkungsgrad, da diese Sparmassnahmen aus versteuertem Einkommen finanziert werden müssen und für die später auszuzahlenden Erträge Steuern gezahlt werden müssen.

- Riesterrente kann aufgrund der limiterten Beträge die Rentenlücke nicht schließen

- Die Basisrente und die betriebliche Altersvorsorge haben den höchsten Wirkungsgrad, da die Sparraten steuerlich und in der bAV sozialversicherungsrechtlich wirksam sind. Den hohen Bruttosparraten steht nach diesen Effekten ein deutlich geringerer Nettoverzicht gegenüber. Die Renten aus diesen Maßnahmen sind zwar im Alter zu versteuern, allerdings dann zu einm niedrigen Steuersatz.

Aus den zur Verfügung stehenden Vorsorgemaßnahmen wird anschließend ein optimaler Mix entwickelt.

Selbstverständlich beraten und vermitteln wir anbieterunabhängig auch konkrete Produktangebote diverser Anbieter in der jeweiligen Altersvorsorgekategorie.

Schritt 5: Wirkung des Altersvorsorgeportfolios über die gesamte Rentenphase prüfen

Mit der zusätzlichen Altersvorsorgemaßnahme wird ein nicht gedeckter Finanzbedarf zum Renteneintritt oder während der Rentenphase behoben. Im letzten Schritt wird noch einmal überprüft, wie sich die Deckung des Finanzbedarfs über die Rentenlaufzeit unter Berücksichtigung fortlaufender Inflation entwickelt? Wie der nachfolgenden Grafik zu entnehmen ist, wurde die Unterdeckung ab dem Jahr 2055 ausgeglichen.

Unser Angebot zur detaillierten Analyse und Optimierung Ihres Altersvorsorge-Status

Die umfassende Bestandsaufnahme und Analyse inkl. Ergebnispräsentation und Diskussion ist sehr aufwendig. Daher müssen wir Ihnen diese Dienstleistung ausnahmsweise gesondert in Rechnung stellen mit einem Betrag von 290 EUR inkl. Mehrwertsteuer.

Bei bestehendem oder neu erteiltem Maklerauftrag zur Betreuung Ihrer Versicherungen erhalten Sie 25% Rabatt.

Sofern Sie uns mit der Vermittlung einer zusätzlichen Altersvorsorgemaßnahme beauftragen, erhalten Sie 50% Rabatt.

Die Rabatte sind nicht kombinierbar.

Die Beratung und Altersvorsorgeplanung kann im persönlichen Gespräch oder per Videokonferenz erfolgen.

'Die Versicherungschecker'

eine Marke der Hodann Finanz Beratung GmbH - Ihr persönlicher Versicherungsmanager in der Region Hamburg / Stormarn und deutschlandweit

Unabhängiger Versicherungsmakler für Unternehmensversicherungen, private Versicherungen und Vorsorgeberatung

Hodann Finanz Beratung GmbH in Ammersbek, am nördlichen Stadtrand Hamburgs

Gesetzliche Erstinformation zu unserem Unternehmen

Nehmen Sie bitte gerne und unverbindlich Kontakt zu unserem Serviceteam auf:

Mail: service@die-versicherungschecker.de

Telefon: 040 - 60 55 0173

www.die-versicherungschecker.de

www.versicherungsmakler-ammersbek.de

www.versicherungsmakler-volksdorf.de

Versicherungsmakler in Ammersbek

Versicherungsmakler in Hamburg

Versicherungsmakler in Volksdorf

Versicherungsmakler in Ohlstedt

Wir versichern Custombikes

Versicherungsmakler in Duvenstedt

Versicherungsmakler in Sasel

Versicherungsmakler in Bergstedt

Versicherungsmakler in Wandsbek

Versicherungsmakler in Wellingsbüttel

Versicherungsmakler in Hummelsbüttel

Versicherungsmakler in Poppenbüttel

Versicherungsmakler in Bargteheide

Versicherungsmakler in Ahrensburg